🏅 Bancanet – La banca electrónica de CitiBanamex

Adiós a las tediosas esperas, a las molestas filas y al miedo de depositar una fuerte cantidad de dinero. Con Bancanet te puedes despedir de esas angustiosas tareas. Citibanamex aposto por la tecnología, la innovación y, ante todo, a la seguridad.

El resultado es la satisfacción de cada uno de nosotros, pues ahora ya puedes realizar, movimientos, transferencias, pagos y solicitudes que tengan que ver con finanzas desde la comodidad de tu casa. Bancanet llegó a facilitar nuestra existencia en los movimientos financieros .

La plataforma que Banamex ha creado es con la finalidad de brindarnos seguridad y comodidad en el manejo de nuestro bolsillo. Ahora para revisar tu saldo sólo es necesario alcanzar tu celular, abrir la aplicación de Citibanamex, dar un par de clic más, y te aparecerá con cuánto cuentas.

En este breve artículo te relatamos de qué va Bancanet: qué es; quién lo puede utilizar; cómo respalda tu seguridad; cómo lo obtienes; beneficios y servicios que maneja.

¿Qué es Bancanet?

Te puedes estar preguntando y ¿qué es Bancanet? La respuesta es: Un servicio de banca electrónica que Citibanamex pone al alcance de sus clientes, quienes pueden recurrir a ella desde su computadora o dispositivo móvil.

¿Y para qué me sirve Bancanet? Te puedes preguntar. Sirve para ya no ir a una sucursal, y lo que realizabas allá, como: consultar tu saldo, transferir, pagar, o hasta depositar a una cuenta, ahora desde Bancanet lo puedes hacer, de forma fácil, rápida y segura, puntualiza el grupo financiero.

Por ser fácil, rápida y, sobre todo, segura, al día de hoy, 5 millones de clientes utilizan las plataformas digitales. Pues en ésta, a diferencia de las sucursales, no tiene un horario de cierre o apertura, sino que funciona las 24 hrs del día, los 365 días del año sin parar.

Y si requieres hacer un depósito a una cuenta de un banco diferente, no dudes en utilizar la plataforma digital de Banamex, y si pones en tela de juicio la seguridad de dicho medio. En el desarrollo del artículo explicamos lo correspondiente a la seguridad de Bancanet.

¿Cómo obtener Bancanet?

Los pasos a seguir son sencillos. Ya sea que requieras Bancanet normal o empresarial, en cualquiera de las dos debes acercarte a una sucursal. Allí un ejecutivo te dará de alta al servicio y te genera una clave dinámica, ésta será solicitada cuando ingreses a la app.

Con respecto a tu ingreso a la App, te mostramos en una lista los pasos a seguir:

- Descarga la App, en App Store o Play Store.

- Da clic en ¿Eres nuevo? Regístrate.

- Ingresa tu número de cliente o tarjeta, da clic en continuar.

- Aparecen tus iniciales. Ingresa la clave que creaste y da clic en continuar.

- Crea y confirma tu número en Audiomático y da en continuar.

- Crea una contraseña de 8 alfanumérica, ésta te servirá para entrar a Bancanet. Da clic en continuar.

- ¡Felicidades! Tu registro fue exitoso. Recuerda la clave que ingresaste.

Beneficios de Bancanet de Banamex

Como hemos visto con anterioridad, Bancanet es la forma más grata de ir al banco, pues es un servicio en donde puedes realizar diversas funciones a través de internet. Enlistamos todas las operaciones que puedes realizar:

- Consultar Saldos, movimientos y Estados de cuenta de hasta de 12 meses.

- Pagar cuentas suyas o de terceros de la forma más práctica, rápida y segura.

- Chequeras, tarjetas, afore e inversiones puedes administrarlas desde la plataforma digital de Citibanamex.

- Pagar las tarjetas de crédito, servicios, impuestos o créditos lo realizas en cuestión de segundos.

- Mantenerse informado sobre los movimientos de tus cuentas nunca ha sido tan fácil, desde que llegó Bancanet.

- Si tienes cuenta de cheques con Banamex, puedes solicitar el dispositivo de seguridad, NetKey, su reposición no tiene costo.

Otro rasgo de realizar checar tu información financiera desde línea es la confidencialidad, en Bancanet, tus estados de cuenta te llegan por vía correo electrónico, éstos se envían codificados, para que sólo los puedas checar si ingresas las contraseñas correspondientes.

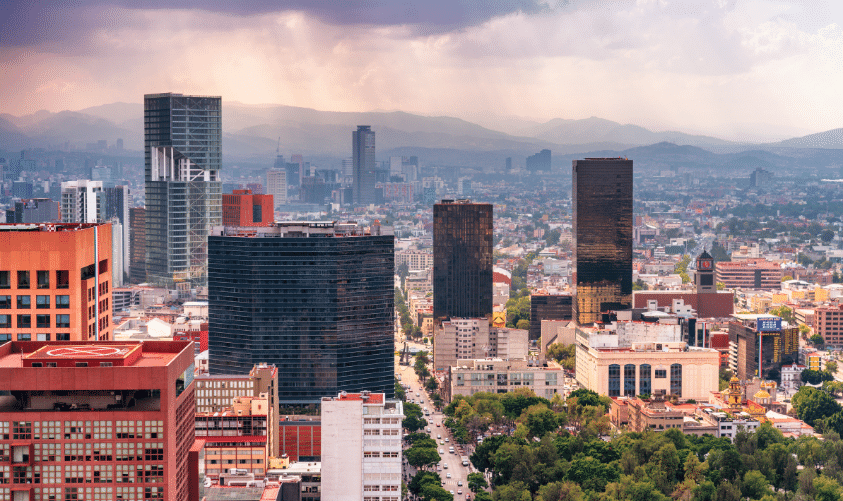

Otra de las grandes ventajas que tiene contar con la banca en línea es la seguridad. Pues sólo en la CDMX se denuncia cada 60 minutos un asalto a un transeúnte, y hablamos únicamente de los que se denuncian. Cifras de ese tipo nos advierten de la premura de contar con plataformas que faciliten las tareas bancarias.

En Banamex ya contamos con esa plataforma, pues ante una cifra de esa magnitud como la anterior, es mejor realizar cualquier movimiento monetario en el lugar donde te sientas más seguro, y en definitiva ese lugar es casa, y Bancanet es la única que nos deja realizarlas desde allí.

¿Cómo puedo ingresar a la Banca Digital de Banamex?

Son dos los sitios desde los que puedes ingresar. Por medio de un servidor o por la App de Bancanet, ambos están protegidos ante cualquier imprevisto, y desde cualquiera de las dos puedes ingresar, eso depende de tu preferencia.

Desde un servidor se ingresa desde la URL que te brinda la página de Banamex, ahí te pide ingresar ciertos datos y contraseñas ya antes proporcionadas.

La app la puedes descargar desde App Store o Play Store totalmente gratis, y en la sección pasada explicamos el modo de ingresar.

Bancanet Empresarial, la herramienta de los empresarios

Bancanet Empresarial, es la herramienta que por excelencia debes de utilizar si tienes una empresa, pues te facilitará todos los movimientos, transferencias, aperturas de cuenta y consulta de saldos de cuenta de tu empresa, es decir, Bancanet pone la administración y control de tu compañía en tus manos.

La banca electrónica empresarial está diseñada especialmente para atender a personas físicas con funciones empresariales. Teniendo en cuenta su actividad, Bancanet optimiza las funciones financieras de la empresa o microempresa, para que las pueda realizar desde un celular o PC.

El objetivo de esta plataforma es el pleno control del empresario en sus finanzas, en donde todos sus movimientos se den en el momento, y con la certeza de que todos son seguros, porque cuenta con NetKey, que genera claves dinámicas que sirven para autorizar las transferencias.

A parte, con este medio se ahorra tiempo, pues ya no es necesario ir a la sucursal, formarse y esperar que lo atiendan, después de esa espera hacer los movimientos que desea.

¿Qué es la NetKey de Citibanamex?

Bancanet tiene dos modalidades, en una trabaja sin NetKey, en la otra funciona con NetKey; este modo de funcionar se debe a lo que necesitas.

Si la banca digital la utilizas para consulta de saldo, transferencias, pago de tarjetas de Banamex, inversiones, solicitud de chequera y chequera protegida, fondos de inversión te conviene sin NetKey.

Ya que en esta modalidad es más práctico tu ingreso, y por lo mismo, las operaciones que quieras realizar. Tu ingreso será en Bancanet por medio de tu número de cliente y tu clave alfanumérica.

A continuación, pasamos con NetKey, que es un dispositivo de seguridad que genera claves dinámicas para autorizar operaciones en la banca digital. Las operaciones que puedes realizar con NetKey son:

- Transferencias a cuentas de terceros Citibanamex y a otros bancos.

- Pago de impuestos y servicios.

- Pago a tarjetas de crédito de terceros Citibanamex y otros bancos, así como departamentales.

- Alta de cuentas, servicios e impuestos.

- Descarga de estados cuenta PDF.

- Inscripción y modificación de tus preferencias al servicio de Notificaciones Citibanamex.

- Activación de cuentas.

- Cambio o creación de NIP.

NetKey es primordialmente para empresarios, pues las operaciones que se pueden realizar con este dispositivo de seguridad se brindan al solicitar la plataforma Bancanet Empresarial, para la cual necesitas contar con una cuenta de cheques Banamex.

¿Por qué utilizar Bancanet?

Una de las inquietudes que surgen al utilizar plataformas digitales como Bancanet es sobre la seguridad que tienen. Y cuando se trata de transacciones monetarias en internet, las inquietudes se multiplican; pues sentimos que corremos mayor peligro, sentimos que alguien nos espía, que estamos solos en esa jungla llamada internet.

Banamex conoce dicha situación, por eso tiene diversos sistemas que se ocupan de la seguridad de sus clientes, para que puedan realizar todas sus transacciones en línea de forma segura y manejen su efectivo electrónico sin preocupaciones.

La seguridad en computadora y dispositivo móvil, CitiBanamex los protege de diferente manera, con el objetivo de que sea adecuada la protección. Primero explico la seguridad desde una PC.

La seguridad si tu ingreso a Bancanet es desde una computadora consiste en primer lugar, en checar si el motor de búsqueda (Google, Bing) que usas está configurado para detectar sitios peligrosos y que te avise de éstos.

El siguiente paso que recomienda la banca, es instalar IBM Trusteer Rapport, a fin de adicionar una capa de seguridad, pues esta última es un software que es compatible con tu antivirus, y que está especialmente diseñada para tu protección cuando uses la banca online.

IBM Trusteer Rapport es una avanzada solución para la protección de los usuarios bancarios contra el malware y phishing, pues estos son los ataques que utilizan los delincuentes cibernéticos.

Ya que el malware es una pieza de software que infecta tu ordenador, lo que ocasiona que puedan controlar tu PC. El phishing es un ataque diseñado para robar detalles de tu inicio de sesión y contraseñas, por lo que el delincuente puede usar tus cuentas.

Estos dos ataques los detecta IBM Trusteer y evita que sus clientes entren a los sitios que contienen estas amenazas.

Cuando instales el software escoge la institución financiera que te alberga, pues lo que hace Trusteer Rapport es comprobar que estás conectado a la página web de Bancanet, estableciendo una línea de comunicación segura.

En lo correspondiente al dispositivo móvil, tienes que ir a la sucursal más cercana y darte de alta en el servicio de Bancanet, generas una contraseña y tu clave dinámica. Después de hacer estos sencillos pasos descarga la app , ingresa y regístrate. Al finalizar este proceso puedes comenzar a usar la plataforma.

La clave dinámica puede ser una clave de tu Netkey o por medio de un SMS con el código de activación que se enviará a tu teléfono registrado, el código ingrésalo en la app. Bancanet está diseñada para sólo emplear los servidores de Banamex.

Dentro del servicio de Bancanet también está Citibanamex móvil

El sistema en línea de Bancanet también pone a disposición diferentes aplicaciones complementarias para poder realizar determinados procesos específicos por parte de los usuarios.

Una de estas es la app Citibanamex Móvil, una plataforma en la cual el cliente puede gestionar y disponer de múltiples funciones de sus cuentas y su tarjeta de crédito sin necesidad de asistir físicamente a una sucursal o cajero.

Esta plataforma se encuentra disponible para su descarga e instalación gratuita en las tiendas Apple Store y Play Store, compatibles para sistema IOS y Android respectivamente.

Con ella podrás disponer de las funciones más comunes e indispensables para todos los usuarios del servicio de Citibanamex, como:

Transferencias bancarias en la palma de tu mano

Podrás realizar transferencias a cuentas de Citibanamex desde Bancanet, y de terceros por medio de esta app las 24 horas los 7 días de la semana. Únicamente necesitarás el número de cuenta o hacer una lectura con el código QR.

De esta manera podrás evitar la tediosa tarea de acudir físicamente a las sucursales en los horarios establecidos (comúnmente de 9 a 4 de la tarde) y únicamente en fin de semana.

Además también representa una ventaja en cuanto a la seguridad, puesto que evitarás portar contigo grandes cantidades de dinero, lo que en muchas ocasiones pone en muy alto riesgo de asalto a las personas.

Además de ello es una forma más efectiva de evitar errores en las transferencias, pues por medio de la confirmación por número celular, de cuenta o por el código QR, podrás confirmar que efectivamente el dinero va a la cuenta correcta.

Además de ello, también podrás hacer movimientos entre tus mismas cuentas y tarjetas de crédito y débito.

Consulta de saldo de forma rápida y sencilla

En Bancanet podrás consultar tu saldo de manera instantánea únicamente iniciando sesión con la contraseña, huella digital o el reconocimiento facial.

En la interfaz te aparecerá de manera central cuál es el saldo disponible de tu cuenta, sin embargo, si tienes varias tarjetas o cuentas de ahorro registradas, también podrás seleccionarlas para consultar sus saldos.

Sin duda es una forma rápida y efectiva de verificar que se ha realizado con éxito un pago, transferencia o pago de nómina sin la necesidad de acudir a un cajero automático o llamar al banco.

También de esta manera podrás tener la certeza de que cuentas con los recursos para poder pagar con tu tarjeta sin ningún inconveniente.

Prende y apaga tu tarjeta de crédito

Una de las herramientas más innovadoras y destacadas de Bancanet es la posibilidad que otorga de encender y apagar/bloquear tu tarjeta de crédito a disposición.

Esto es principalmente útil si llegas a extraviar tu tarjeta de crédito o es robada, con lo cual evitarás inmediatamente que sea utilizada para pagar algún servicio o compra por parte de personas malintencionadas.

De igual manera esta función es útil para que puedas administrar tus gastos y finanzas, pues te permite autolimitarte en el uso de tu tarjeta cuando sales de compras o de fiesta, de tal manera que tienes la disposición de desactivarla para evitar hacerle cargos indebidos.

También es eficiente si prestas tu tarjeta a un familiar o a tus hijos para alguna adquisición, pues podrás encenderla sólo en el momento en el que realicen el pago y apagarla para que no puedan hacer más movimientos con ella.

Modifica el lìmite de retiros y gastos

Bancanet tiene la opción de preestablecer la cantidad límite o el tope de efectivo que quieres que tenga determinada tarjeta.

Esto tiene la finalidad de ser una herramienta de ahorro, con la cual, si eres una persona que tiene dificultad para controlar sus gastos, podrás imponer un límite en cuanto a disposición de efectivo.

También aplica para las ocasiones en las que prestas tu tarjeta a algún amigo o familiar para que haga un retiro de efectivo de emergencia, de tal manera que puedes determinar cual es la cantidad máxima de dinero que podrán sacar.

Asimismo tienes la oportunidad de establecer límites de gastos, poniendo un tope para los pagos en terminales o cajas.

Así, no se permitirá que la tarjeta genere gastos grandes que puedan posteriormente desestabilizar tus finanzas personales.

De igual manera puede ser útil en caso de que llegues a ser víctima de robo o de clonación de tarjeta, pues las personas que hagan esto, no podrán hacer gastos grandes o totales del crédito o el dinero de tu cuenta.

Depósitos o retiros de cuentas de inversión

Con Bancanet podrás realizar de manera fácil e inmediata depósitos y retiros de las cuentas de inversión que manejes con Citibanamex.

De esta forma, en caso de que lo necesites y hayas registrado ganancias, podrás sacar o disponer del efectivo generado por el rendimiento de tus inversiones de bajo y alto riesgo.

De igual forma, podrás hacer aportes voluntarios a estas cuentas para mejorar tus ganancias o hacer crecer tu cuenta como un ahorro a futuro.

Recuerda que siempre tendrás el apoyo de profesionales que te indiquen sobre las funciones y el comportamiento de todas estas funciones.

Rutas y geolocalización de cajeros y sucursales

Bancanet también te sirve para conocer los cajeros y sucursales más cercanos a tu localización y mostrarte las rutas para llegar.

De esta manera podrás tener indicaciones certeras cuando necesites atención presencial o retirar efectivo.

Además podrás consultar los horarios de atención y si en ese momento determinada unidad se encuentra en funcionamiento.

Promociones Exclusivas sólo en Citibanamex móvil

En Bancanet también dispondrás de una sección de promociones y cupones exclusivos para tarjetahabientes del banco, los cuales tendrán acceso a una gama de descuentos y productos gratis.

Por el convenio que tiene la institución con miles de tiendas y comercios a nivel nacional e internacional, podrás siempre disponer de los mejores servicios al mejor precio.

Además, aquí también podrás disfrutar y tener acceso a los programas de recompensas que maneja Citibanamex para sus usuarios de tarjeta de crédito, con los que pueden acumular puntos en cada compra.

Estos son canjeables por descuentos, productos gratis, boletos de avión y diversas experiencias exclusivas.

Consulta todos tus movimientos en Bancanet

Tanto en el portal de Bancanet como en la app de Citibanamex móvil podrás consultar los movimientos de las cuentas y las tarjetas que tienes registradas con el banco.

Esta es una efectiva manera de supervisar y controlar tus gastos y tus finanzas personales y familiares para tener una mejor administración y ahorro.

Asimismo es útil para aclaración y justificación de gastos en caso de que la tarjeta sea usada como forma de financiamiento empresarial.

También podrás identificar rápidamente movimientos extraños o no identificados, los cuales te pueden alertar en caso de que tu tarjeta haya sido clonada o se hayan robado tu información.